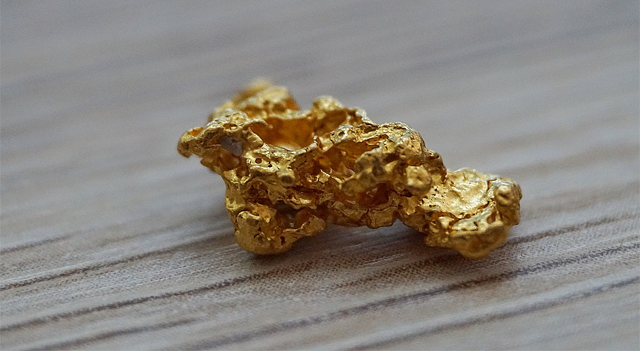

Los precios del oro alcanzaron máximos históricos el lunes, impulsados por el aumento de la inestabilidad en Irán, la creciente presión política sobre la Reserva Federal de EE. UU. y datos laborales estadounidenses más débiles de lo esperado, factores que reforzaron la demanda de activos refugio.

A las 08:55 ET (13:55 GMT), el oro al contado subía 2.4% a 4,618.85 dólares por onza, tras haber tocado previamente un récord de 4,620.33 dólares. Los futuros del oro en Estados Unidos avanzaron hasta 2.8%, a 4,628.90 dólares por onza.

El impulso se extendió a otros metales, con la plata marcando un nuevo máximo histórico, mientras que el platino y el cobre se mantenían cerca de sus niveles récord.

El oro subió más de 4% la semana pasada, impulsado principalmente por la búsqueda de refugio tras el aumento de las tensiones entre Estados Unidos y Venezuela.

Las protestas mortales en Irán refuerzan el atractivo del refugio

La demanda por activos refugio se vio reforzada por el agravamiento de la crisis en Irán, donde las protestas contra el gobierno han dejado más de 500 muertos, según reportes.

Las tensiones aumentaron después de que Teherán advirtiera que podría atacar bases militares estadounidenses si el presidente Donald Trump interviene en favor de los manifestantes, elevando los temores de un conflicto regional de mayor escala.

“Lo estamos analizando muy seriamente. El ejército lo está evaluando, y estamos considerando opciones muy fuertes”, dijo Trump a periodistas el domingo.

Amenaza de citaciones a la Fed añade incertidumbre

El oro también se vio respaldado por la incertidumbre política en Washington, luego de que el Departamento de Justicia de EE. UU. amenazara a la Reserva Federal con una posible acusación penal.

El presidente de la Fed, Jerome Powell, señaló que el banco central ha recibido citaciones de un gran jurado relacionadas con su testimonio ante el Senado, un hecho que inquietó a los mercados y reavivó las preocupaciones sobre la independencia del banco central.

Estos acontecimientos presionaron al dólar, lo que hizo al oro más atractivo al abaratarlo para los compradores que utilizan otras monedas y aceleró el repunte del metal.

Los datos económicos también jugaron un papel clave. El viernes, cifras oficiales mostraron que las nóminas no agrícolas en EE. UU. aumentaron en 50,000 empleos en diciembre, por debajo de las expectativas de 66,000, mientras que la tasa de desempleo bajó a 4.4%, frente al 4.5% previsto.

El dato reforzó las señales de enfriamiento del mercado laboral y fortaleció las apuestas a que la Reserva Federal podría recortar tasas nuevamente en 2026.

La plata alcanza récords; los metales industriales se mantienen firmes

La plata subió más de 7% hasta un nuevo máximo histórico de 85.15 dólares por onza. El platino avanzó 3.6% a 2,379.20 dólares por onza, cerca de los niveles récord alcanzados el mes pasado.

El cobre también se mantuvo fuerte. Los futuros de referencia en la Bolsa de Metales de Londres subieron 2.3% a 13,282.20 dólares por tonelada, cerca del máximo histórico de 13,390.00 alcanzado la semana pasada. En Estados Unidos, los futuros del cobre avanzaron 2.5% a 6.0505 dólares por libra, apenas por debajo de su récord de 6.11 dólares por libra.