Los futuros de los índices bursátiles de Estados Unidos ampliaron sus pérdidas el lunes, a medida que aumentan las preocupaciones sobre la independencia de la Reserva Federal, después de que se confirmara que el Departamento de Justicia abrió una investigación penal relacionada con el testimonio del presidente de la Fed, Jerome Powell, sobre los sobrecostos de una remodelación de 2,500 millones de dólares en la sede del banco central en Washington.

A las 05:50 ET, los futuros del Dow Jones bajaban 360 puntos, o 0.7%; los futuros del S&P 500 caían 46 puntos, o 0.7%; y los futuros del Nasdaq 100 retrocedían 220 puntos, o 0.9%.

El retroceso se produce tras un sólido cierre de la semana pasada, cuando tanto el S&P 500 como el Dow Jones Industrial Average terminaron en máximos históricos. En el balance semanal, el S&P 500 avanzó más de 1%, mientras que el Dow y el Nasdaq Composite subieron 2.3% y 1.9%, respectivamente.

Powell bajo mayor escrutinio político

En un comunicado emitido el domingo por la noche, Powell confirmó que los fiscales federales iniciaron una investigación penal relacionada con su testimonio ante el Comité Bancario del Senado sobre la remodelación de los edificios de la Fed. No obstante, sugirió que las amenazas responden a presiones políticas de la administración Trump, que ha insistido en que el banco central reduzca agresivamente las tasas de interés.

«Esta nueva amenaza no tiene que ver con mi testimonio del pasado junio ni con la remodelación de los edificios de la Reserva Federal… Se trata de si la Fed podrá seguir fijando las tasas de interés con base en la evidencia y las condiciones económicas, o si, en cambio, la política monetaria será dirigida por presión política o intimidación», dijo Powell.

Sus declaraciones representan la respuesta más directa hasta ahora frente al aumento de la presión política sobre la Fed. El presidente Donald Trump ha pedido recortes de tasas de al menos 2% durante el último año, mientras que la Fed aplicó recortes acumulados de 0.75% en 2025, citando la persistencia de la inflación y la incertidumbre derivada de las políticas comerciales de Trump.

El enfrentamiento entre la Casa Blanca y la Fed se produce además cuando el mandato de Powell está previsto que concluya en mayo. Trump afirmó la semana pasada que está cerca de nominar a su sucesor.

«Powell ha caracterizado explícitamente esto como un ataque a la independencia de la Fed por parte de la administración Trump», señalaron analistas de ING en una nota. «La reacción inicial de los mercados coincidió con esa visión. La caída combinada del dólar, las acciones y los bonos del Tesoro recordó a los días de “vender Estados Unidos” de la primavera pasada».

La inflación de diciembre, en el centro de atención

Los mercados se preparan para una semana cargada de datos económicos en EE. UU., encabezada por la publicación del índice de precios al consumidor (CPI) de diciembre el martes. Se espera que la inflación general se mantenga estable, mientras que el CPI subyacente podría registrar un ligero aumento.

Este dato llega después de que la inflación de noviembre resultara más débil de lo esperado, algo que los analistas atribuyeron en parte a las disrupciones provocadas por un prolongado cierre del gobierno a finales de 2025.

Los mercados descuentan ampliamente que la Fed no modificará las tasas en enero, luego de que el banco central señalara un umbral más alto para nuevos recortes este año. Además del CPI, esta semana se publicarán el índice de precios al productor, las ventas minoristas y hablarán varios funcionarios de la Reserva Federal.

Los bancos inauguran la temporada de resultados del 4T

En el ámbito corporativo, la temporada de resultados del cuarto trimestre arranca con fuerza esta semana, con varios grandes bancos de Wall Street listos para presentar cifras.

JPMorgan Chase y Bank of New York Mellon reportarán el martes, mientras que Bank of America, Wells Fargo y Citigroup lo harán el miércoles. Más adelante en la semana se esperan los resultados de Morgan Stanley, Goldman Sachs y BlackRock.

Los inversionistas buscarán señales sobre si las empresas lograron sortear las disrupciones económicas provocadas por el cierre del gobierno y las tensiones geopolíticas durante el último trimestre de 2025.

Antes de los reportes, el sector financiero ya enfrentaba presión luego de que Trump reiterara su llamado a imponer un tope de un año a las tasas de interés de las tarjetas de crédito. En una publicación en redes sociales el sábado, el presidente dijo que quiere fijar un límite de 10% a las tasas anuales a partir del 20 de enero, argumentando que los consumidores están siendo «estafados» con tasas de entre 20% y 30%.

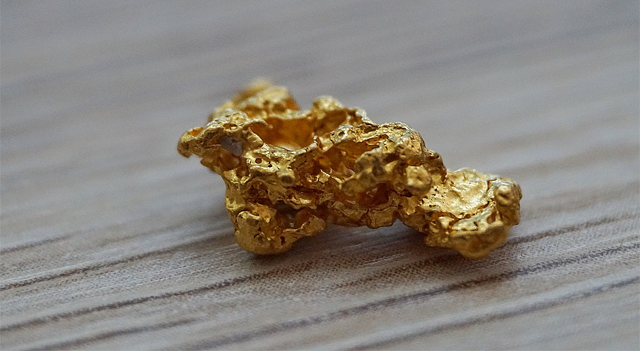

El oro marca récords; el petróleo se estabiliza

En otros mercados, el oro subió a nuevos máximos históricos, impulsado por la búsqueda de activos refugio ante la escalada de disturbios en Irán, la creciente presión política sobre la Reserva Federal y señales de debilidad en los datos laborales de EE. UU.

El oro al contado llegó a subir hasta 2%, alcanzando un récord de 4,601.17 dólares por onza, y posteriormente se mantenía con un avance de 1.8% en 4,592.84 dólares. La debilidad del dólar estadounidense reforzó el atractivo del metal, al hacerlo más barato para los compradores que usan otras divisas.

Por su parte, los precios del petróleo se consolidaron tras las recientes ganancias. La persistente agitación social en Irán —un productor clave en Medio Oriente— ha avivado los temores de interrupciones en el suministro global.

Los futuros del Brent bajaron 0.5% a 63.05 dólares por barril, mientras que el crudo West Texas Intermediate de EE. UU. cayó 0.3% a 58.77 dólares. Ambos contratos de referencia subieron más de 3% la semana pasada, cuando las protestas generalizadas contra el gobierno en Irán se intensificaron hasta convertirse en las mayores manifestaciones contra el liderazgo clerical desde 2022, elevando el riesgo de una confrontación regional más amplia.